English: Click here to read this article in English.

- किसी भी एसेट पर मिलने वाले रिटर्न को, जो फैक्टर्स प्रभावित करते है उनके बारे में जानकारी होना वास्तव में महत्वपूर्ण है׀

- बाज़ार का एक नियम है कि यदि आपकी आयु अधिक है तो इक्विटी मार्किट में आपका निवेश कम होना चाहिए क्योंकि आपको बॉन्ड, पीपीएफ, एफडी, डेट फण्ड/ऋण और लिक्विड फण्ड जैसी जोखिम-मुक्त एसेट पर निवेश करने की अधिक आवश्यकता होगी׀

- परन्तु यदि आपकी आयु कम है तो आपको स्टॉक्स, इक्विटी म्यूच्यूअल फण्ड, इंकम फण्ड जैसे जोखिम-पूर्ण एसेट में निवेश करना चाहिए׀

- इस प्रकार अपनी आयु के आधार पर अपने निवेश का निर्णय करें, और यदि आप शेयर बाज़ारों में निवेश करना पसंद करते है, तो Warren Buffet द्वारा निर्धारित नियम का पालन करें: जब दूसरे डरे हुए हो तब निवेश करे, और जब दूसरे लालची हो जाये तब एग्जिट करे׀

- इस तरह से, कुछ जोखिमपूर्ण एसेट में निवेश करे, कुछ ऋण और बॉन्ड, तथा कुछ अचल संपत्ति/ फिक्स्ड एसेट जैसे सोने तथा रियल एस्टेट में अपनी जोखिम में विविधता लाने के लिए निवेश करे׀

उपरोक्त प्रश्न- इक्विटी मार्किट में निवेश करना सही वित्तीय निर्णय है ? इसका का स्पष्ट उत्तर – “नहीं” होना चाहिए, केवल इसीलिए क्योंकि किसी अकेले एसेट वर्ग में अपनी पूरी सेविंग निवेशित करना बहुत अधिक जोखिम होगा׀

यह जोखिम भरा है क्योंकि इक्विटी मार्किट उतार- चढाव के अधीन है׀

| Table of Contents |

|---|

| डाइवर्सिफिकेशन |

| एसेट एलोकेशन थंब रूल्स |

जबकि ऐतिहासिक रूप से इक्विटी मार्किट ने एक एसेट वर्ग के रूप में अन्य एसेट वर्गों/क्लासों की तुलना में अधिक रिटर्न दिया है, परन्तु हमने यह भी देखा है की लोगों ने इक्विटी मार्किट में बहुत बड़ी रकम गवाई भी है׀

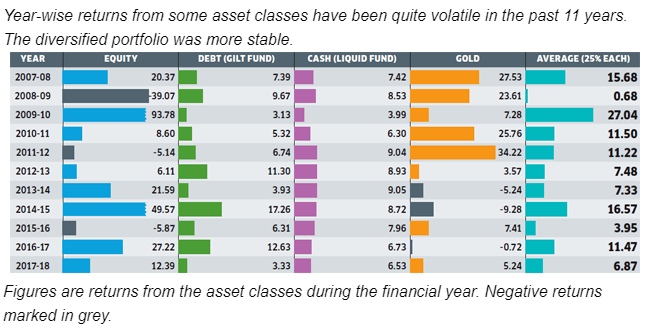

उदाहरण के लिए, 2008-09 के वित्तीय संकट के समय शेयर बाज़ारों में लगभग 50% की गिरावट देखी गयी थी. यदि आपका उस समय कोई लक्ष्य परिपक्व हो रहा था और आपने उस लक्ष्य के लिए इक्विटी मार्किट में निवेश किया था, तो आपने अपनी महत्वपूर्ण पूँजी गवाई होगी׀

एक डाइवर्सिफाइड पोर्टफोलियो बुरे समय में एक रक्षक की तरह है

तब भी, यदि आपके पास इक्विटी, ऋण, कैश(लिक्विड फण्ड), और गोल्ड का एक डाइवर्सिफाइड पोर्टफोलियो है, तो उस पोर्टफोलियो ने लगभग 0.68% एवरेज का रिटर्न दिया होगा׀

ऐसा गोल्ड से मिलने वाले अधिकतम रिटर्न और ऋण/डेब्ट तथा लिक्विड फण्ड से मिलने वाले स्थिर रिटर्न के कारण हुआ׀

यह परिस्थिति अगले वर्ष बदली, जबकि इक्विटी में 90% की वृद्धि हुई; अन्य एसेट वर्गों ने कम रिटर्न दिया׀

हालांकि, विविध पोर्टफोलियो ने 27% रिटर्न दिया׀

आप स्वयं को बाज़ार और निवेश उपकरणों के बारे में शिक्षित कर सकते है जिस बाज़ार में आप निवेश कर रहे है ताकि आप किसी भी समय निवेशित रहने के लिए बेहतर निर्णय कर सके׀

डाइवर्सिफिकेशन

डाइवर्सिफिकेशन आपके निवेशों को एक से अधिक एसेट वर्गों में भाग करता है जिससे आपकी पूँजी हानि कम हो सके׀

डाइवर्सिफिकेशन के लिए कोई भी व्यक्ति पीपीएफ, एनएससी, एफडी, सरकारी बॉन्ड, इत्यादि जैसे सुरक्षित निवेश उपकरणों में निवेश करने के बारे में सोच सकता है׀

पोर्टफोलियो डाइवर्सिफिकेशन लाने से हम अपने पोर्टफोलियो से जो रिटर्न चाहते है तथा जो जोखिम हम उठाते है, इनके बीच संतुलन बनाने में मदद मिलेगी׀

मार्केट एक्सपर्ट्स द्वारा पूर्ण फंडामेंटल एनालिसिस कोर्स के साथ इक्विटी मार्केट के बारे में अधिक जानें

हालांकि यहाँ थंब रूल्स है, एसेट एलोकेशन व्यक्तिगत जरूरतों पर आधारित होना चाहिए׀

एसेट एलोकेशन थंब रूल्स

1. निवेशक की आयु:

एसेट एलोकेशन का निर्णय करने के लिए आयु एक महत्वपूर्ण कारक है׀

‘100 में से आपकी आयु को घटाना’ इक्विटी एलोकेशन में उपयोग होने वाला सामान्य थंब रूल है׀

इसका अर्थ है कम आयु के निवेशकों का अधिक इक्विटी एलोकेशन होना चाहिए (उदाहरण के लिए, निवेशक जिनकी आयु 25 व 35 वर्ष है, इनके इक्विटी एलोकेशन क्रमशः 75% व 65% होना चाहिए), जबकि अधिक आयु के लोगों/निवेशकों का इक्विटी एलोकेशन कम होना चाहिए׀

कम उम्र वाले लोगों के पास निवेश करने के लिए अधिक समय होता है और अधिक समय के लिए निवेश करके शेयर मार्केट के उतार – चढ़ाव का सामना करने के बावजूद अधिक रिटर्न के टारगेट को आसानी से पा सकते हैं।

जबकि अधिक आयु के लोगों को रिटायरमेंट के लिए धन की आवश्यकता होती है; इस तरह, एक विशाल राशि को जोखिमपूर्ण उपकरणों में निवेश नहीं किया जा सकता क्योंकि उन्हें अपनी दैनिक जरूरतों के लिए सुरक्षित तथा स्थिर रिटर्न की कामना होती है׀

2. जोखिम लेने की क्षमता:

जोखिम सहन करने की इच्छा ही जोखिम लेने की क्षमता है׀ जोखिमों के बारे में तथा निवेश के प्रकारों के बारे में जानना आवश्यक है׀

इक्विटी बाज़ार बहुत कम समय में तेजी से निचे जा सकता है, लेकिन जैसा की हमने देखा है यह अच्छी तरह से रिकवर भी हो जाता है׀

हालांकि डेब्ट फण्ड कम रिटर्न देते है, लेकिन इनकी स्थिरता की वजह से यह हमारे पोर्टफोलियो में होना आवश्यक है׀

3-6 महीनों के खर्चों के लिए एक आपातकालीन राशि/कोष बनाने के लिए, किसी को लिक्विड फण्ड और एफडी में निवेश करना चाहिए׀ लिक्विड निवेश हमारी आपातकालीन समय में जैसे मेडिकल इमरजेंसी या नौकरी छूट जाने के समय मदद करेगा׀

3. अवधि:

हमारे लक्ष्यों के प्रति हमारे पास कितना समय है यह भी महत्वपूर्ण है׀

आपको यह पता होना चाहिए कि अपने विभिन्न फाइनेंशियल लक्ष्यों के लिए कहाँ और कितना बचत करनी है׀

उदाहरण के लिए- यदि कोई लक्ष्य 3 वर्षो से कम का है, तो इक्विटी निवेश से दूर रहने की सलाह दी जाती है, जब तक आप शेयर बाज़ार के बारे में समुचित रूप से निश्चित नहीं है, क्योंकि कोई भी गिरावट आपके निवेश के मूल्य को नीचे ला सकती है׀

लेकिन, यदि आपके पास 10-15 वर्षों से अधिक की लम्बी अवधि है, तो संभवतः इक्विटी आपको अधिक लाभ देगा׀

4. निवेश उपकरणों की प्रकृति:

जैसे कि इक्विटी के लिए, भले ही यदि हमने 2008-09 के फाइनेंशियल संकट के एक दिन पहले निवेश किया हो या डॉट-कॉम बस्ट या किसी बड़े संकट में निवेश किया हो- हमारा निवेश पहले 50% तक गिर गया, तथा अगले 10 वर्षों में भी, यह अभी भी हमारे पैसे तीन गुना किये है׀

यदि हम बाज़ार गिरने के बाद घबराकर ऑप्ट-आउट या ट्रेड करना छोड़ देते हैं, तो हम इस तरह के लाभ को खो सकते है।

2008-09 के जैसे मुश्किल समय में एफडी, लिक्विड इन्वेस्टमेंट और गोल्ड ही हमें ट्रेड करने में फाइनेंशियल सपोर्ट करेगा।

यदि आप शेयर बाज़ार के बारे में प्रैक्टिकल नॉलेज चाहते है, तो आप हमारा स्टॉकएज़ एप डाउनलोड कर सकते है׀

हैप्पी लर्निंग!